Produktive Kontenschnittstelle für Dritte Zahlungsdienstleister

Das Zahlungsdiensteaufsichtsgesetz (ZAG) §§ 45,48,50 fordert von kontoführenden Zahlungsdienstleistern ab dem 14.09.2019 eine geregelte Zugriffsmöglichkeit (XS2A) für Drittkartenemittenten, Zahlungsauslösedienstleister und Kontoinformationsdienstleister nach PSD2 auf online zugängliche Zahlungskonten.

Die Umsetzung bei unserem Institut erfolgt auf Basis der Berlin Group NextGen Spezifikation über unseren technischen Dienstleister Fiducia & GAD IT AG. Ab dem 14.06.2019 ist eine produktive Nutzung der Schnittstelle im Echtbetrieb möglich.

Für bankfachliche Fragen stehen wir Ihnen in unserem Institut über info@rb-plankstetten.de zur Verfügung.

Weitere technische Details und Informationen zum Zugang auf die Schnittstelle stehen über unseren Dienstleister unter www.fiduciagad.de/xs2a-Drittanbieter-Schnittstelle zur Verfügung.

Production for the Dedicated Interface of Third Party Service Provider

According to Zahlungsdiensteaufsichtsgesetz (ZAG) §§ 45,48,50 we, as an account servicing payment service provider, support a technical access interface (XS2A) to all online available payment accounts for payment service providers issuing card-based payment instruments, account information service providers and payment initiation service providers.

The technical implementation is done with Berlin Group specification version 1.2 by our technical service provider Fiducia & GAD IT AG. On the 14th June 2019 it is possible to use the interface in a productional environment.

For question concerning accounts please contact info@rb-plankstetten.de.

For further information on technical details concerning our NextGen implementation and accesses to the XS2A interface please use www.fiduciagad.de/xs2a-Drittanbieter-Schnittstelle.

Sandbox-Test Kontenschnittstelle für Dritte Zahlungsdiensleister

Wir bieten in diesem Zusammenhang seit dem 14.03.2019 eine Schnittstelle für Tests an. Für die Anmeldung zu Tests und weiteren Informationen nutzen Sie bitte www.fiduciagad.de/xs2a-sandbox-test.

Informationen zur Berlin Group Spezifikation NextGen erhalten Sie ausschließlich über die Berlin Group Website (www.berlin-group.org) und das NISP-Projekt (www.nisp.online).

Sandbox-Test Interface for Third Party Service Provider

In this context we offer an interface for sandbox testing beginnig since the 14th March 2019. For registration to the test environment, more information about the implementation and for testing use www.fiduciagad.de/xs2a-sandbox-test.

More general infomation on the Berlin Group NextGen specification will be given only via the Berlin Group Website (www.berlin-group.org) and the NISP-Projekt (www.nisp.online).

Stand 27.06.2019

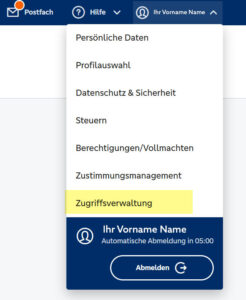

eifen. Diese Zustimmung gilt aber erst als erteilt, wenn Sie die vom Drittanbieter bei der Bank angeforderten Informationen durch 2-Faktor-Authentifizierung (z.B. Eingabe von PIN und TAN) bestätigt haben. Über die Zugriffsverwaltung im Online-Banking (unter Banking > Ihr Profilbild [rechts oben] > Zugriffsverwaltung)können Sie die Zugriffe von Drittanbietern einsehen, steuern und auch Zugriffsberechtigungen wieder entziehen.

eifen. Diese Zustimmung gilt aber erst als erteilt, wenn Sie die vom Drittanbieter bei der Bank angeforderten Informationen durch 2-Faktor-Authentifizierung (z.B. Eingabe von PIN und TAN) bestätigt haben. Über die Zugriffsverwaltung im Online-Banking (unter Banking > Ihr Profilbild [rechts oben] > Zugriffsverwaltung)können Sie die Zugriffe von Drittanbietern einsehen, steuern und auch Zugriffsberechtigungen wieder entziehen.